Résumé

- Les baisses de taux opérées par les grandes banques centrales peuvent profiter à la fois aux actions et aux obligations. Au sein des portefeuilles multi-actifs, nous privilégions les actions américaines, ainsi que les obligations « core » de grande qualité, dont les rendements de départ offrent actuellement un potentiel intéressant en termes de diversification et d'atténuation du risque baissier.

- La corrélation à nouveau négative entre les obligations et les actions permet de prendre des positions complémentaires et plus diversifiées dans les différentes classes d'actifs. Les portefeuilles multi-actifs sont potentiellement mieux positionnés pour cibler des rendements attrayants tout en limitant la volatilité.

- Les techniques quantitatives qui conjuguent indicateurs traditionnels, analyses avancées et évaluation des risques peuvent être utilisées pour lisser les rendements d'une exposition aux actions et jouent un rôle essentiel dans le cadre d'un investissement discipliné à travers les cycles de marché.

Si l'allocation d'actifs est dominée par le thème du retour des obligations depuis début 2023, un autre thème s'impose de plus en plus aujourd'hui, à savoir celui de la corrélation à nouveau négative entre les actions et les obligations sur fond de ralentissement de l'inflation et de la croissance économique.

Il s'agit là d'une excellente nouvelle pour les investisseurs multi-actifs, qui peuvent désormais renforcer et élargir leur exposition aux actifs risqués et rechercher des rendements potentiellement plus élevés sans augmenter ou en n'augmentant que très peu la volatilité de leur portefeuille global. Les actions et les obligations peuvent se compléter dans le cadre de la construction d'un portefeuille, et les deux classes d'actifs sont susceptibles de bénéficier de notre scénario économique de base, qui prévoit un atterrissage en douceur et la poursuite des baisses de taux des banques centrales.

Les portefeuilles multi-actifs de PIMCO se concentrent donc à la fois sur les actions, avec une légère surpondération des États-Unis, et sur les obligations, en particulier les titres « core » de grande qualité qui offrent selon nous un potentiel de rendement corrigé du risque notable. Les investissements stratégiques en options et en actifs réels peuvent contribuer à la gestion des risques, et les transactions systématiques sur actions permettent d'améliorer les rendements et d'atténuer les risques.

Les investisseurs évaluent également l'impact potentiel de la politique américaine sous le second mandat de Donald Trump, avec un Congrès à légère majorité républicaine. Les marchés obligataires avaient largement anticipé la victoire de Donald Trump et, compte tenu du paysage économique actuel, nous pensons que les rendements obligataires se maintiendront dans une fourchette attrayante pendant la période de transition d'une administration à l'autre. S'agissant des actions, il pourrait être judicieux pour les investisseurs de s'intéresser aux entreprises américaines moins dépendantes des importations (compte tenu de la hausse potentielle des droits de douane), ainsi qu'à celles susceptibles de profiter de la déréglementation et de politiques fiscales plus favorables. Enfin, une allocation aux obligations indexées sur l'inflation ou à d'autres actifs réels pourrait permettre de se prémunir contre les risques potentiels d'augmentation des pressions inflationnistes découlant de la politique budgétaire ou des droits de douane.

Selon nous, les investisseurs pourraient être en mesure d'atteindre leurs objectifs tout en faisant face aux imprévus en conservant leurs positions à forte conviction au sein d'un portefeuille bien équilibré.

Cycles de baisse des taux et marchés d'actions

Bien que le cycle économique actuel ait réservé son lot de surprises liées à la pandémie, l'inflation ne figure désormais plus au premier plan des préoccupations des investisseurs. La trajectoire précise de la politique monétaire n'est pas gravée dans le marbre, mais la Réserve fédérale et la plupart des grandes banques centrales ont clairement indiqué leur intention d'abaisser les taux d'intérêt pour les ramener à un niveau neutre. (Pour en savoir plus, consultez nos dernières Perspectives cycliques intitulées « Atterrissage en douceur : une manœuvre à assurer »)

Comment les baisses de taux affectent-elles les actions ? Selon les principes de base de la valorisation, la réduction des taux des banques centrales (en tant que substituts des taux « sans risque ») entraîne une hausse des prix des actions, toutes choses étant égales par ailleurs. Or, il est rare que toutes les choses soient égales par ailleurs, et notre analyse historique montre que l'activité économique constitue le principal moteur des rendements des actions pendant les cycles de réduction des taux. Si une économie entre en récession, les baisses de taux ne suffiront peut-être pas à elles seules à empêcher les pertes boursières. En revanche, si l'activité économique demeure soutenue, elles pourraient doper les valorisations des actions.

Bien entendu, rien ne garantit que ces tendances historiques se maintiendront, mais elles peuvent servir de guide. Dans la Figure 1, nous nous concentrons sur la performance de l'indice MSCI USA, représentatif des grandes et moyennes capitalisations, six mois avant et après la première baisse opérée par la Fed dans le cadre des cycles de réduction des taux de 1960 à 2020 (le cycle le plus récent avant celui qui a commencé cette année). On observe sur cette période neuf atterrissages en douceur et dix atterrissages brutaux. S'agissant des atterrissages en douceur, en moyenne, la performance des actions américaines rebondit en amont de la première baisse de la Fed, mais commence à se tasser trois mois après. Dans le cas des atterrissages brutaux, en moyenne, les actions américaines perdent du terrain à la fois avant et après la première baisse de taux, pour atteindre leur niveau le plus bas environ trois mois après le début du cycle de réduction.

Que le contexte soit celui d'un atterrissage brutal ou d'un atterrissage en douceur, la première baisse de taux d'un cycle stimule généralement la performance des actions, du moins au cours du premier mois, car les baisses de taux tendent à doper le sentiment et l'activité économique réelle. Peu après cela dit, les marchés actions s'alignent habituellement sur l'environnement macroéconomique en vigueur.

Si l'on examine la performance historique du marché actions par facteur et par secteur sur les six mois qui suivent la première baisse de taux du cycle, il apparaît qu'en moyenne, les valeurs de croissance surperforment les valeurs décotées et les grandes capitalisations devancent les petites sociétés, tandis que les titres de qualité et le rendement du dividende offrent des performances globalement positives. Nous avons analysé les six cycles de baisse des taux déployés en contexte d'atterrissage en douceur depuis 1984 et avons découvert qu'en fin de cycle (après environ 12 mois), les petites capitalisations commencent à surpasser leurs homologues de grande taille à mesure que la croissance économique accélère. À noter que cette tendance s'accompagne généralement d'une surperformance de la technologie, de la santé et de la consommation de base, tandis que l'énergie, les communications et la finance restent à la traîne.

Chaque cycle est différent, tout comme l'environnement macroéconomique qui l'accompagne. Mais les modèles historiques suggèrent qu'il pourrait être intéressant aujourd'hui d'associer au sein d'une allocation actions des thèmes de croissance séculaire et des bénéficiaires plus défensifs et sensibles aux taux, tels que les fonds immobiliers cotés (Real Estate Investment Trust, REIT).

Cycles de baisse des taux et marchés obligataires

Les données historiques montrent également que dans toute une série d'environnements macroéconomiques, on observe des rendements obligataires positifs lors des cycles de baisse des taux de la Fed. L'analyse révèle encore que les rendements de départ des titres obligataires core de grande qualité entretiennent une forte corrélation (r = 0,94) avec les rendements à cinq ans.1 Les rendements attrayants que l'on connaît aujourd'hui sont donc de bon augure pour les investissements obligataires.

À mesure que la Fed procède à des baisses de taux, les investisseurs obligataires pourraient profiter d'une appréciation de leur capital et générer davantage de revenus que les fonds du marché monétaire. Au sein des portefeuilles multi-actifs, les investisseurs prudents peuvent prétendre à des rendements corrigés du risque plus élevés en se repositionnant sur la courbe (au détriment des liquidités), alors que des portefeuilles équilibrés sont susceptibles d'augmenter l'exposition à la sensibilité aux taux d'intérêts. Bien entendu, les obligations de qualité supérieure peuvent également permettre d'atténuer les risques baissiers en contexte d'atterrissage brutal.

Dans l'obligataire, les prêts hypothécaires et le crédit de haute qualité peuvent doper les rendements et apporter une diversification. Les titres adossés à des crédits hypothécaires (MBS) émis par des agences semblent notamment présenter des valorisations particulièrement attrayantes, avec des spreads proches de leurs plus hauts historiques par rapport aux bons du Trésor, ce qui en fait une alternative liquide au crédit d'entreprise.2 Historiquement, les MBS d'agence renforcent également la résilience des portefeuilles face aux risques baissiers : en période de récession, ils ont offert un rendement excédentaire moyen sur 12 mois de 0,91 point de pourcentage par rapport aux bons du Trésor affichant la même sensibilité aux taux, contre -0,41 point de pourcentage pour les obligations d'entreprise investment grade.3

Corrélation actions-obligations négative : implications pour les portefeuilles

La corrélation entre actions et obligations tend à diminuer puis à devenir négative à mesure que l'inflation et la croissance du PIB se tassent, comme on le voit aux États-Unis et dans d'autres grandes économies aujourd'hui. L'analyse des données mensuelles sur la corrélation actions-obligations depuis 1960 par rapport aux taux d'inflation révèle une tendance claire : lorsque l'inflation atteint les niveaux cibles des banques centrales (autour de 2 %) ou en est proche, comme c'est souvent le cas sur les marchés développés depuis les années 1990, la corrélation actions-obligations ressort négative ou très légèrement positive.

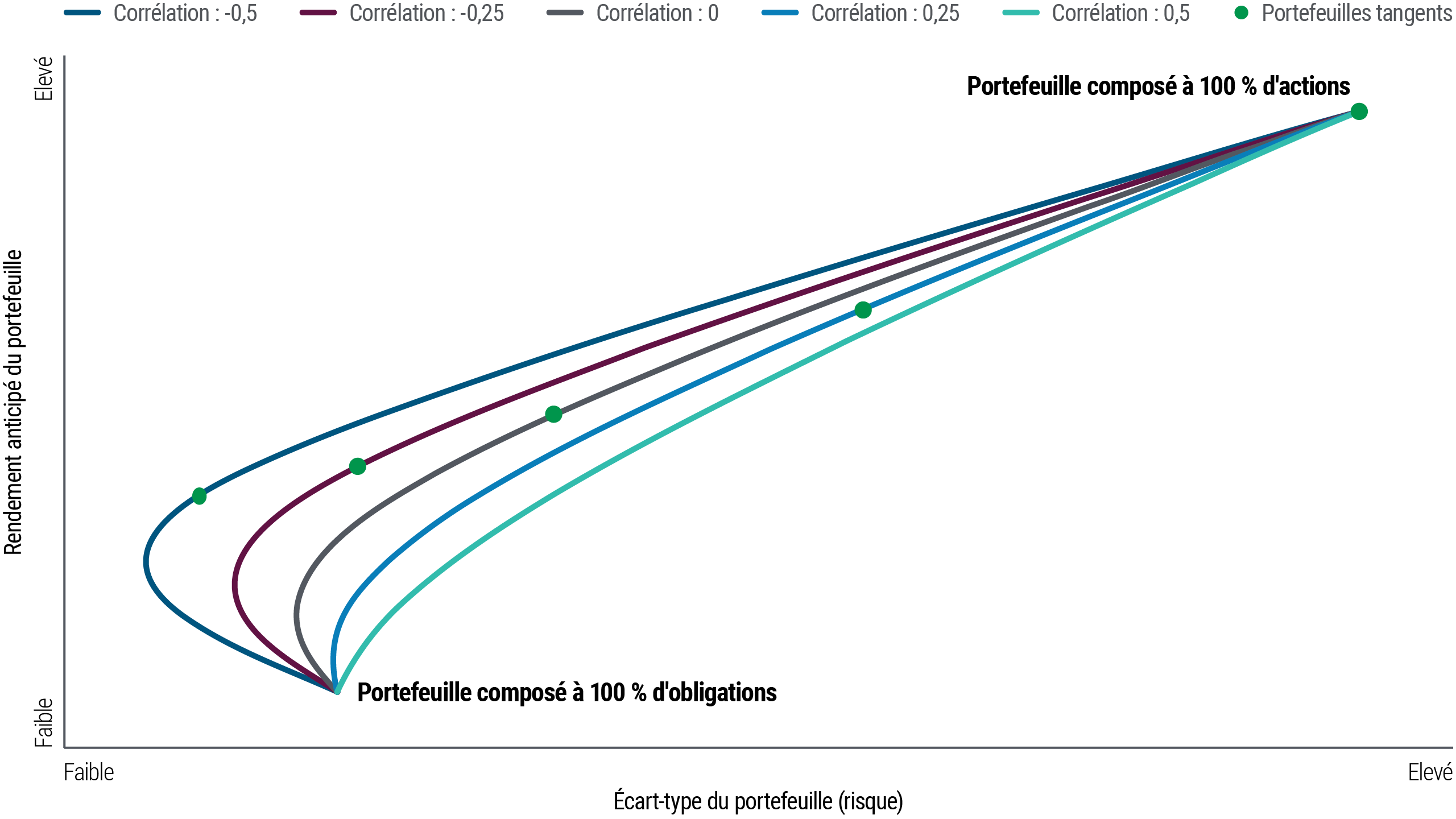

En pratique, une corrélation actions-obligations faible ou négative suggère que les deux classes d'actifs peuvent être complémentaires au sein d'un portefeuille multi-actifs, et permettre aux investisseurs d'élargir et de diversifier leurs expositions tout en ciblant des objectifs de rendement.

Les investisseurs disposant par exemple d'un budget de risque spécifique peuvent étendre la gamme et le nombre d'actifs à risque qu'ils détiennent tout en respectant leur seuil de tolérance, tandis que les investisseurs avec un mix d'actifs prédéfini peuvent cibler une volatilité et un risque de perte plus faibles ainsi qu'un ratio de Sharpe plus élevé (une mesure du rendement corrigé du risque).

En règle générale, les corrélations négatives permettent de créer un mix d'actifs affichant une volatilité plus faible que n'importe quel actif individuel, tout en visant des rendements attrayants. Le calcul d'une frontière efficiente hypothétique peut nous aider à illustrer ceci (voir Figure 2) : lorsque la corrélation actions-obligations est négative, les portions de la frontière caractérisées par un risque plus faible intègrent certaines configurations dans lesquelles les investisseurs peuvent cibler un mix d'actifs offrant un profil de rendement potentiel légèrement plus élevé malgré une baisse de la volatilité attendue.

En réduisant la volatilité associée au bêta d'un portefeuille, on peut également libérer de l'espace pour renforcer l'exposition aux stratégies d'alpha, telles que les actions systématiques – nous y reviendrons plus tard.

Pour les investisseurs multi-actifs qui ont accès au levier, les corrélations actions-obligations négatives pourraient permettre des niveaux notionnels totaux encore plus élevés pour un objectif de risque donné, en assumant que les rendements du portefeuille dépassent les coûts d'emprunt. Au sein d'un portefeuille diversifié, la valeur du levier est généralement plus élevée lorsque les corrélations sont négatives.

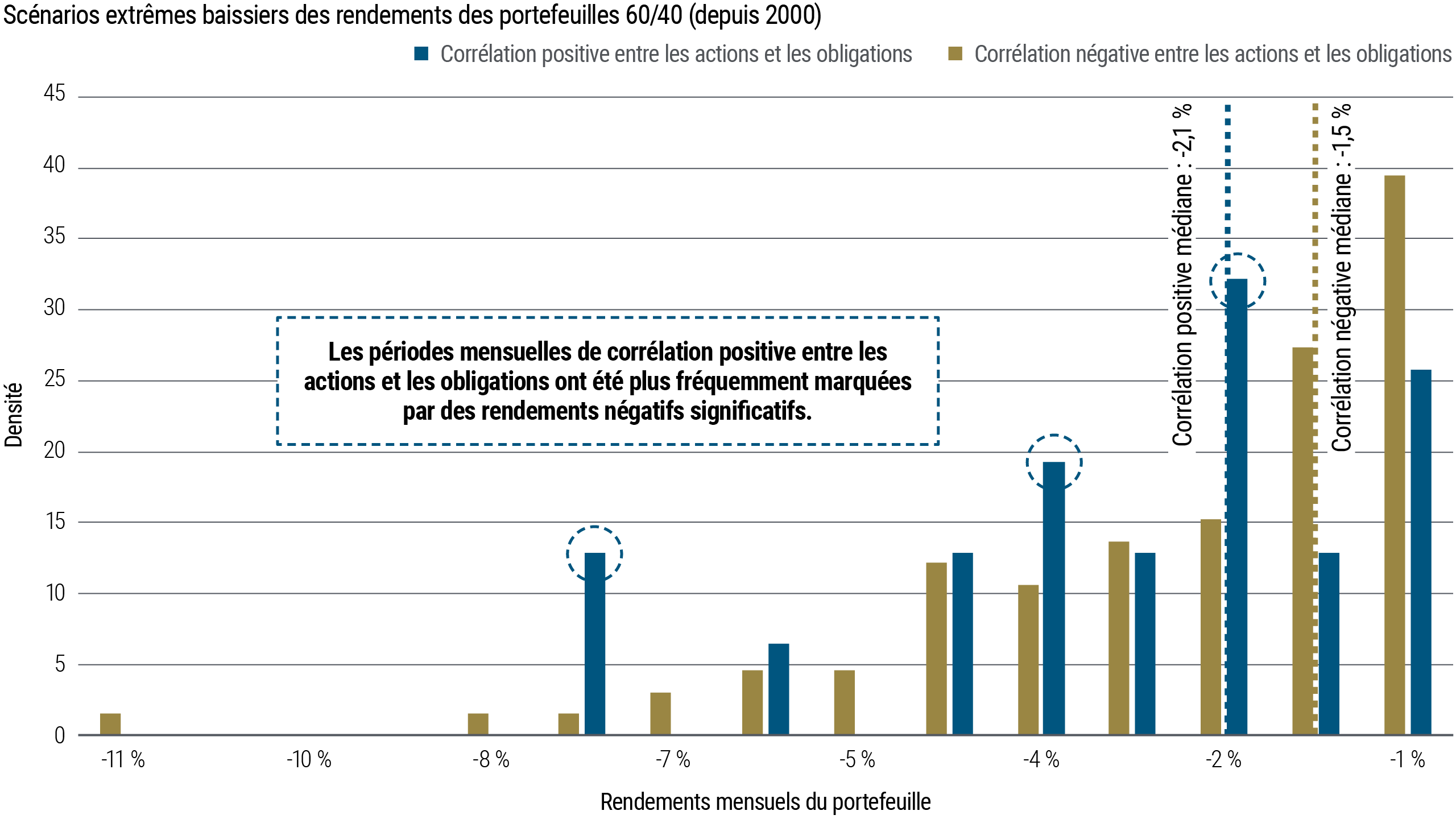

Si l'on examine les scénarios extrêmes historiques de rendements négatifs au sein d'un portefeuille multi-actifs simple composé à 60 % d'actions et à 40 % d'obligations, les avantages d'une corrélation actions-obligations négative apparaissent clairement (voir Figure 3). Les périodes de corrélation positive entre les actions et les obligations débouchent généralement sur des résultats extrêmes négatifs plus marqués pour les portefeuilles multi-actifs que les périodes de corrélation négative. Cela est vrai même si la plupart des récessions s'accompagnent de corrélations actions-obligations largement négatives, dès lors que les corrections des actions se voient partiellement compensées par les gains obtenus grâce à l'allocation obligataire.

Atténuer les risques

Si les possibilités sont légion pour les portefeuilles multi-actifs, les risques élevés liés aux politiques publiques, à la géopolitique et à la politique monétaire obligent les investisseurs à envisager de concevoir des portefeuilles capables de résister à des événements improbables, mais extrêmes. Alors que s'achève l'une des plus grandes années électorales de l'histoire (en termes de nombre de votants), l'incertitude demeure quant à la manière dont les mesures politiques pourraient affecter l'inflation, la croissance et les taux d'intérêt. En outre, les conflits qui font rage au Moyen-Orient et entre la Russie et l'Ukraine, ainsi que le risque de troubles géopolitiques ailleurs, pourraient perturber les marchés.

Si la corrélation négative entre les actions et les obligations permet un meilleur positionnement des portefeuilles face aux ralentissements, elle ne peut ni prévenir ni atténuer l'ensemble des risques d'événement extrême. Mais les investisseurs disposent d'autres stratégies, telles que la gestion du risque d'événement extrême. L'atténuation active des pertes peut inclure le recours sélectif à des options lorsque les cours intègrent un niveau raisonnable de volatilité. La disponibilité de stratégies de vente de volatilité au cours des dernières années, au nombre desquelles l'essor fulgurant des ETF de vente d'options, a fait gonfler l'offre d'options sur la volatilité, en particulier sur la partie courte de la courbe des taux. Cette tendance peut rendre la couverture des risques de baisse plus économique aux moments opportuns.

Nous pensons également qu'il est prudent de couvrir les portefeuilles multi-actifs contre les risques de hausse de l'inflation. Bien que les taux restrictifs des banques centrales aient ramené les chiffres d'inflation à des niveaux proches des objectifs, les perspectives budgétaires à long terme aux États-Unis prévoient le maintien de déficits élevés, et des surprises géopolitiques pourraient provoquer une flambée des prix du pétrole ou un blocage des chaînes d'approvisionnement. Les politiques commerciales, telles que les droits de douane, et les tendances à la démondialisation pourraient également exercer une pression à la hausse sur l'inflation. Les obligations indexées sur l'inflation (OII) demeurent selon nous une couverture intéressante en termes de prix, offrant un potentiel de rendement convaincant dès lors que les rendements réels à long terme sont actuellement proches de leurs niveaux les plus élevés en 15 ans. En outre, les points morts d'inflation à long terme se situent autour ou en dessous de l'objectif de la Fed, reflétant des primes de risque faibles, voire nulles, malgré le souvenir récent d'une forte poussée inflationniste.

Pleins feux sur l'alpha structurel : les facteurs actions

Quel que soit l'environnement d'investissement, il est intéressant de prendre du recul par rapport à l'analyse des risques et des opportunités pour évaluer son propre processus d'investissement. Chez PIMCO, outre nos opinions d'investissement basées sur la recherche macroéconomique et bottom-up, nous avons recours à des méthodes quantitatives pour identifier les inefficacités des marchés actions et cibler l'alpha structurel. Notre processus met l'accent sur la diversification, minimise le risque de concentration et cherche à surmonter les biais comportementaux.

Tout d'abord, nous développons un score composite, que nous attribuons à une action sur la base de quatre thèmes clés : la dynamique conjoncturelle, la croissance, la qualité et la valeur. En intégrant des indicateurs traditionnels comme la croissance des bénéfices à des données alternatives, telles que les publications des bénéfices et les relations clients-fournisseurs, nous entendons identifier les entreprises disposant d'un potentiel de surperformance à long terme.

Les scores composites sont ensuite combinés à des considérations de risque et de coûts de transaction pour aboutir à une allocation hautement diversifiée qui reflète nos niveaux de conviction tout en respectant différentes contraintes. Il s'agit notamment de limiter le risque actif, l'exposition au bêta du marché et le risque de concentration au niveau des pays, des secteurs et des entreprises, afin de ne pas s'écarter exagérément du marché au sens large.

Grâce à une approche systématique, à une recherche rigoureuse et à des outils analytiques avancés, y compris des techniques exclusives, nos stratégies sont conçues pour offrir un potentiel de rendement excédentaire constant dans différents environnements de marché.

Conclusions

Les investisseurs peuvent donner à leurs portefeuilles multi-actifs un positionnement soigneusement réfléchi, qui leur permettra de profiter des tendances du marché tout en gérant les risques dans un environnement incertain. Alors que les banques centrales continuent de baisser leurs taux dans la perspective d'un atterrissage en douceur, les actions et les obligations pourraient tirer leur épingle du jeu. Les produits obligataires core de qualité devraient être particulièrement bien positionnés.

Une corrélation actions/obligations plus faible ou négative permet un positionnement complémentaire et plus diversifié sur les actifs, en particulier pour ceux qui ont accès à l'effet de levier. La robustesse du marché des options peut aider les investisseurs à couvrir les risques de baisse. Enfin, l'utilisation de techniques quantitatives et d'outils innovants peut contribuer à lisser les rendements et à jeter les bases d'un investissement discipliné à travers les cycles du marché.

Les auteurs souhaitent remercier Brendon Shvetz et Rico Fung pour leur contribution au présent article.

1 Source : Bloomberg, PIMCO au 30 septembre 2024 sur la base de l'indice Bloomberg US Aggregate Bond. ↩

2 La liquidité fait référence à des conditions de marché normales. ↩

3 Sources : Bloomberg, National Bureau of Economic Research (NBER) et calculs PIMCO. La période s'étend d'octobre 1998 à octobre 2024 ; les phases de récession au cours de cette période sont définies par le NBER. Les MBS d'agences sont représentés par l'indice Bloomberg US Fixed Rate MBS et les obligations d'entreprises investment grade par l'indice Bloomberg US Corporate. ↩