利上げ休止であれ、政策転換であれ、注目すべき債券

要約

- インフレ抑制に努めるFRBは、直ちに利下げ政策に転換するのではなく、金利サイクルの頂点で利上げを一時停止しそうです。ただ、どちらのシナリオでも、債券は特に株式との対比で魅力的なリターンを提供できることを歴史が示唆しています。

- 債券を選好する理由として、分散効果、元本保全、キャピタルゲインの可能性が挙げられます。債券は、開始時点の利回りには優位性があるように見えます。PIMCOでは質の高いデュレーションと流動性の高いクレジット・エクスポージャー、ならびに米政府系モーゲージ債(MBS)を選好しています。

- 2023年初来、株式市場で見られる全体的な強靭性(レジリエンス)は、景気後退局面で低下するとみています。収益予想は高すぎでバリュエーションは割高にみえることから、マルチアセット・ポートフォリオでは株式をアンダーウエイトとします。

- マルチアセット・ポートフォリオ内では、新興アジア市場、特に中国で経済成長の恩恵を受ける可能性が高い分野において魅力的な投資機会を見い出しています。

ソフトランディング、過熱、信用逼迫と変わりゆく今年の市場のトピックを通じて、基礎的なマクロ環境は一つの基本的なテーマ、「債券の復活 (Bonds are back)」を着実に示しています。

マクロ経済の不確実性の高まり、景気後退の可能性、潜在的なリターンを押し上げる利回り上昇など、これらすべてが債券への配分のシフトを後押ししている可能性があります。引締め的な金融政策は、長く不安定な遅れを伴って世界経済に影響を与えています。信用収縮や、金融セクターでは破綻の兆候が表れ始めています。PIMCOの景気サイクルモデルでは、今年後半の米国での景気後退を予測しています。各資産クラスのパフォーマンスは、(いつ起きるのか、あるいは起きた場合の)景気後退の深刻度、とりわけ中央銀行の行動に大きく依存することになります。

信用収縮によって金利政策による引き締めの必要性が低下する中、FRBは間もなく現行の利上げサイクルを終了し、また、米経済が景気後退に陥る一方で金利を高水準で維持すると見ています。これはポートフォリオにとってどのような意味を持つのでしょうか。PIMCOのFRBの政策転換における資産クラスごとの過去のリターン分析が、今後12ヵ月のポートフォリオのポジショニングを検討する際に枠組みとして役立ちます。

短期的には、債券が株式を大きくアウトパフォームするとみています。ただ株式市場は、収益見通しが悪化しているにもかかわらず、年明けからこれまでのところ底堅く推移してきました。PIMCOでは、2023年下半期と2024年の収益予想は依然として高すぎるとみています。PIMCOが見ている株式のバリュエーションもすべての指標で割高に見えます。こうした状況は、投資家は株式をアンダーウエイトし、質を追求し、分散・元本保全・キャピタルゲインの可能性という債券の特性を活用すべきだと考える、PIMCOの投資方針を支えるものです。

マクロ経済の背景:終わりに近づく利上げサイクル

いくつかのトレンドを背景に、インフレ抑制に向けてより引締め的金融政策を実施する必要性が低下する可能性があります。融資の伸びは、シリコンバレー銀行の破綻前から既に鈍化していましたが、さらに減速が見込まれます。融資基準は地方銀行で最も厳しくなる公算で、中小企業の活動に著しい影響を及ぼすことが予想されます。その結果、雇用創出に下押し圧力がかかる可能性があります。米国の労働者のほぼ半数は、従業員が500人未満の中小企業に雇用されています(出所:米国中小企業庁、2022年8月現在)。

さらに小売売上高、製造業生産、サービス業および製造業の購買担当者景気指数(PMI)をはじめ、多くの米国のマクロ経済指標が軟化しています。実際は、現行の景気サイクルは過去の経験に沿って展開しているように見えます。PIMCOでは14の先進国・地域について過去70年の分析を行っていますが、それによれば景気後退と失業の増加は通常、利上げサイクル開始から約2年~2年半後に始まっています(詳細は、最新の短期経済展望「亀裂の入った市場、力強い債券」をご覧ください)。現在の利上げサイクルは1年余り前の2022年3月に始まりましたが、その後の急速かつ大幅な利上げペースにより、景気後退と失業率の上昇が過去の平均よりも早く発生するリスクが高まった可能性があります。

しかも、米国のインフレ率は依然としてFRBの目標を大きく上回っています。アセットアロケーションを考えるうえで重要な問題は、FRBが粘着性のあるインフレを抑制するために現行の利上げサイクルを休止した後、金利をピークの水準で長く据え置くのか、それとも信用収縮とディスインフレが拡大する中、景気にテコ入れするため年内に緩和サイクルに政策を転換するかどうかです。各資産クラスのパフォーマンスは、これらの2つのシナリオで大きく異なる可能性があります。

長い一時休止か、速やかな政策転換か:景気後退初期における金融政策の投資への意味合い

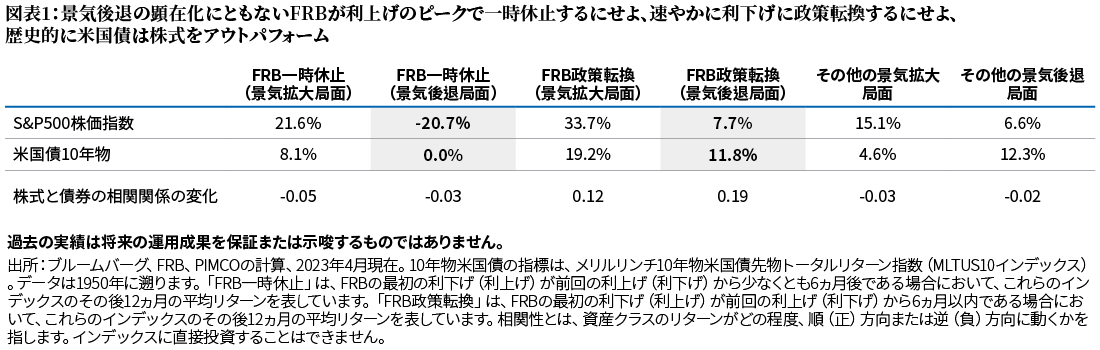

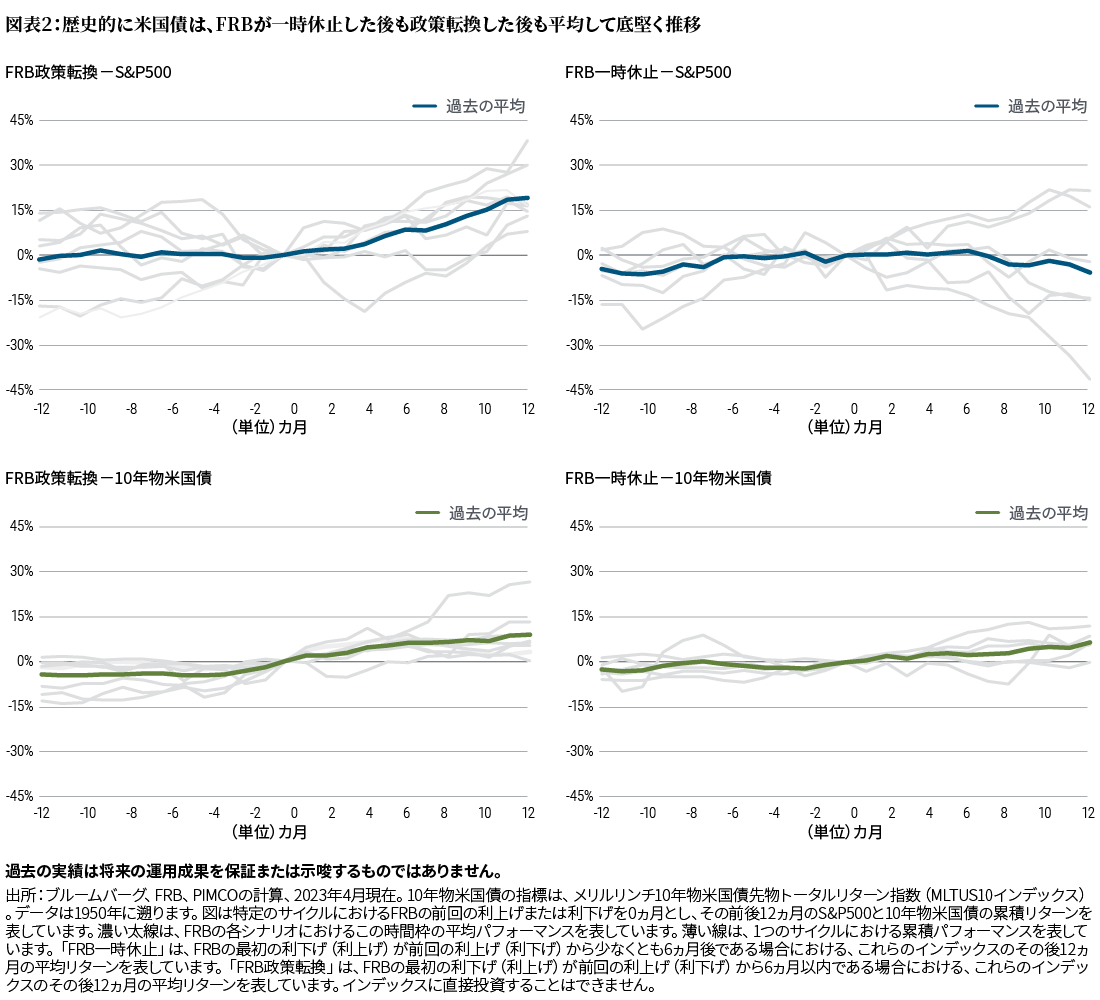

PIMCOでは、1950年以降のFRBの様々なシナリオと米国の経済成長の下での各資産クラスのリターンの分析を行ってきました。PIMCOの2023年の基本シナリオが実現した場合、すなわち、FRBが利上げを一時休止しピークの水準で少なくとも金利を6ヵ月据え置き米国が景気後退に陥った場合、最終利上げ後の12ヵ月のリターンは、10年物米国債は横ばいとなる一方、株式の代表的な指標であるS&P500は急落する可能性があることが歴史的に示唆されています(図表1を参照)。FRBが速やかに政策転換し、最後の利上げから6ヵ月以内に利下げを実施した場合、最終利上げ後の12ヵ月で株式が上昇する可能性があることが歴史的に示唆されています。それでも債券は株式をアウトパフォームする可能性があります。

こうした歴史的分析は、景気後退下の環境では、一般に利上げサイクルが終了した後でも、慎重なポジショニングが求められることを示唆しています。あらゆる成長率の結果を均すと、株式はフェデラルファンド(FF)金利のピーク後に上昇する傾向があることを示していますが、それでも景気後退入りが近づくにつれて売られる傾向もあります。

より広範に観察すると、結果には大きなばらつきがあることがわかります。1950年まで遡った一連のデータでは、金利のピークから12ヵ月の米国の株式のパフォーマンス(S&P500)は、-41%から+38%まで幅があります(図表2を参照)。FRBが利上げを一時休止した年を見ると、2006年と2019年はその後の12ヵ月で株式が大きく上昇しました。しかし、インフレが急騰し景気後退が現実のものとなった1981年には、S&P500が下落する一方、債券のリターンはプラスとなりました。この図では、債券のパフォーマンスの指標として10年物米国債利回りを使用していますが、米国のデュレーションが利回り曲線の様々なセグメントで比較的良好なパフォーマンスを示す傾向にある点は特筆すべきです。

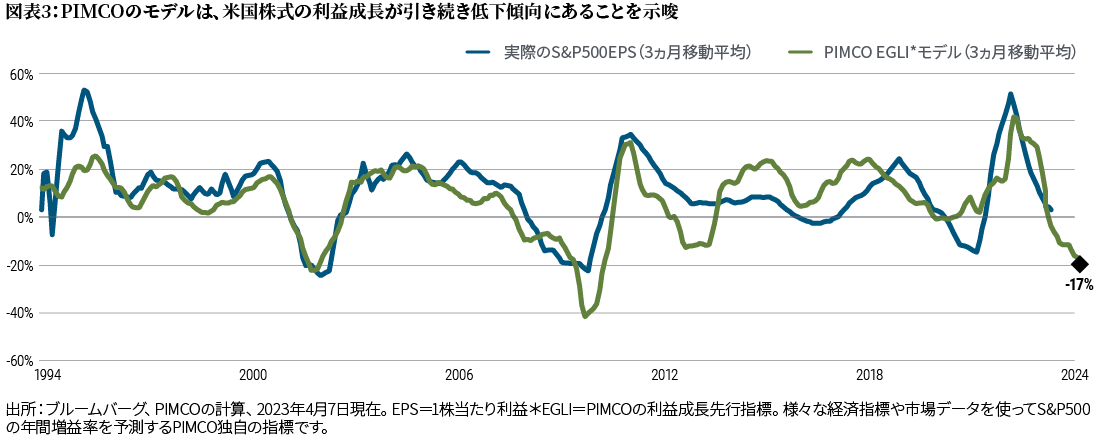

さらに、過去の景気後退期に1株当たり利益(EPS)予想が平均で15%低下していることを踏まえると、S&Pの利益成長率を2023年1.2%、2024年は12%とする現在のコンセンサス予想は明らかに楽観的といえるでしょう。実際、PIMCOの利益成長先行指標(図表3を参照)は低下を続けており、今後12ヵ月の予想利益成長率は直近で-17%となっています。本稿執筆時点のフォワードPERは18.4倍で、S&P500もPIMCOが実施した過去の分析が示唆する景気後退期レベルの14倍~16倍を大幅に上回る水準で取引されています。要するに、株式はコンセンサス予想に応える状況にはないとPIMCOでは考えています。

個別セクターを見ると、景気後退時の一時休止局面には、ヘルスケアや生活必需品などのディフェンシブ株が一般消費財や情報テクノロジー(IT)株をアウトパフォームする傾向がありますが、ほぼすべてのセクターで株式のリターンはマイナスです。

最後に、株式と債券の相関関係は一般に、FRBが利上げのピークで一時休止した際は概ね安定ないし若干のマイナスで、2つの資産クラスが逆方向に動く傾向にあったことを意味しています。PIMCOでは利上げ一時休止を基本シナリオとして、マルチアセット・ポートフォリオは債券の分散特性の恩恵を受ける傾向が高いと考えています。

ポートフォリオ・ポジショニングへの意味合い

前回のアセットアロケーション展望「リスクオフ、利回り上昇」では、株式に代わる選択肢がない「TINA(”there is no alternative” to equities)」の世界から、株式との対比で債券が割安に見える世界に移行しつつある点を強調しました。今日では、景気サイクルの段階からみても、債券が魅力的といえるでしょう。

FRBが利上げを一時休止し米国が景気後退に陥るというPIMCOの基本シナリオと、その基本シナリオの両サイドで起こりうる様々な結果を踏まえ、PIMCOではポートフォリオを強化する手段として債券に注目しています。具体的には、特にインフレ懸念が再浮上した場合の売り局面では、質の高いデュレーションを割安な水準で追加的に組み入れることを選好します。債券では歴史的に投資開始時点の利回りが将来リターンの優れた指標になる傾向がありますが、現在の水準は株式の利回りとの対比でデュレーションを優位にしています。PIMCOの過去の分析によれば、FRBが速やかに政策を転換したとしても、デュレーションは依然として株式をアウトパフォームする可能性があります。

株式についてはアンダーウエイトを継続し、慎重なアプローチを取る方針です。レバレッジ比率が低く、質の高い銘柄、特に景気後退時に収益を伸ばすことのできる銘柄を重視します。伝統的な株式要因を見ると、景気サイクル後期の拡大局面と景気後退局面の初期段階の両方で、他の要因と比較して、質(信用力)が底堅いリスク調整後のリターンをもたらしています。急激な変化が起こりやすい環境では相対価値取引を通じてテーマ別の見解を反映させながら、混乱を好機とすべく機動性を確保しておくことが望ましいでしょう。

クレジットでは、クレジット・デフォルト・スワップ(CDX)により流動性を維持すること、また一般的な個別発行体よりもインデックス・エクスポージャーを選好しています。金利上昇に脆弱な企業へのエクスポージャーを最小限に抑えるよう努めています。また、担保資産に裏付けられたストラクチャード証券化商品を引き続き選好しています。米政府系モーゲージ債(MBS)は通常、極めて流動性が高く、米国政府または政府機関の保証が付されていることから引き続き魅力的だと考えています。

不確実な時代におけるグローバルな機会

米国が景気後退入りする公算が高い中、資産配分にあたってグローバル市場でより良い機会はないかと投資家は問うています。PIMCOでは厳選して投資するアプローチをとっています。

欧州株については中立です。その理由として、世界的な成長の鈍化、EPSの下方修正がないこと、米国に遅れを取る利上げサイクルが景循循環株やバリュー志向の欧州株式指数の重しになる可能性がある点が挙げられます。日本も同様に景気循環型の輸出志向型セクターに重点があります。また、日銀のイールドカーブ・コントロール政策の解除の可能性に起因する、さらなる不確実性に直面しています。

そのためPIMCOでは、興味深い機会を求めてアジアの新興市場に目を向けています。例えば中国では株式が注目されます。株価は依然割安であり、成長見通しが改善しているにもかかわらず、業績の上方修正は控えめです。また、韓国と台湾での潜在的な機会を評価し、半導体サイクルの変曲点を引き続き監視しています。

為替市場では、一部のエマージング国通貨が高いキャリーと割安なバリュエーションに支えられて引き続き魅力的ですが、FRBが利上げサイクルを停止した後は、バリュエーションのギャップが縮まる可能性が高まっています。

主要な結論

PIMCOのマクロ経済予測および市場予測に照らして、分散、元本保全、キャピタルゲインの可能性という特性から、PIMCOではポートフォリオの資産配分で債券を選好しています。しかし株式については、収益予想が高すぎでバリュエーションが割高であるとみられることから、慎重な姿勢を継続します。

FRBの決定と関連するマクロ要因に大きく左右されますが、景気が後退局面に向かう中、ポートフォリオが困難や不確実性を乗り越える上で、債券が役立つ可能性があります。

投資家向け要約をダウンロードし、グローバルの資産クラスに対するPIMCOのポジショニングを確認する。

ご留意事項

過去の実績は将来の運用成果を保証または示唆するものではありません。

全ての投資 にはリスクが伴い、価値は下落する場合があります。債券市場 への投資は市場、金利、発行体、信用、インフレ、流動性などに関するリスクを伴うことがあります。ほぼ全ての債券及び債券戦略の価値は金利変動の影響を受けます。デュレーションの長い債券及び債券戦略は、より短い債券及び債券戦略と比べて金利感応度と価格変動性が高い傾向にあります。一般に債券価格は金利が上昇すると下落します。低金利環境ではリスクが高まります。債券取引におけるカウンターパーティーの取引能力の低下が市場流動性の低下や価格変動制の上昇をもたらす可能性があります。債券への投資では換金時に当初元本を上回ることも下回ることもあります。為替レートは短期間に大きく変動する場合があり、ポートフォリオのリターンを減少させる可能性があります。株式の価値は一般的な市場、経済、産業の実体と見込み両方の状況によって減少する可能性があります。外貨建てあるいは外国籍の証券への投資には投資対象国の通貨価値の変動や経済及び政治情勢に起因するリスクを伴うことがあり、新興成長市場への投資ではかかるリスクが増大することがあります。高利回りで低格付けの証券はより高格付けの証券よりも高いリスクを伴います。また、それらへ投資しているポートフォリオは投資していないポートフォリオに比べてより高いクレジット・リスクと流動性リスクを伴う場合があります。モーゲージ担保証券と資産担保証券は金利水準に対する感応度が高い場合があり、期限前償還リスクを伴い、また、発行体の信用力に対する市場の認識に応じてその価格は変動する可能性があります。また、一般的には政府または民間保証機関による何らかの保証が付されていますが、民間保証機関が債務を履行する保証はありません。ジニーメイ(GNMA、連邦政府抵当金庫)が発行する米国政府機関系モーゲージ債は、米国政府による元利金支払の保証付き債券です。フレディマック(連邦住宅金融抵当金庫)及びファニーメイ(連邦住宅抵当金庫)が発行する債券は当該機関が期日通りの元利金支払いの保証をするものの、米国政府による保証はありません。政府系および非政府系モーゲージ担保証券は、米国で発行されたモーゲージ債を指しています。不動産及び不動産に投資するポートフォリオの価値は、災害または収用による損失、地域経済または経済全般の状況の変化、需給、金利、固定資産税率、家賃に関する規制、都市計画法また運営費などにより変動します。バンクローン は通常他の債券よりも換金性が低くなっており、バンクローンの早期償還は正確に予期することは難しく、一般市場状況および財政状況より影響を受ける場合があります。担保付きバンクローンの担保が実行されても借り手の債務を満たす保証はなく、また担保が実行される保証もありません。分散投資によって、損失を完全に回避できるわけではありません。

各種インデックスや証券の相互間の相関やインフレ相関は、特定の期間のデータに基づくものです。こうした相関は将来的に、もしくは異なる期間においては大きく変化する可能性があり、その結果、ボラティリティの上昇を招く可能性があります。

ここで「割安」、「割高」という用語は、一般に米国債利回り対比で顕著に過小評価、過大評価されているとみなされる金の価格を指す。将来の運用成果の保証や、評価が利益の確保または損失を回避する保証はありません。

本資料に含まれる予測や推計及び特定の情報は独自のリサーチを基としており、投資助言や特定の証券、戦略、もしくは投資商品の推奨を目的としたものではありません。予測や推測は本質的な限界があり、実際のパフォーマンス・レコードとは異なり、現実の取引や流動性の制約、手数料およびその他の費用が反映されていません。さらに、将来の成果に関する記述は、お客様のポートフォリオの運用成果の見込みや保証をするものではありません。

金融市場動向やポートフォリオ戦略に関する説明は現在の市場環境に基づくものであり、市場環境は変化します。本資料で言及した投資戦略が、あらゆる市場環境においても有効である、またはあらゆる投資家に相応しいという保証はありません。投資家は、自らの長期的な投資能力、特に市場が悪化した局面における投資能力を評価する必要があります。見通しおよび戦略は予告なしに変更される場合があります。

言及されている発行体は、広く知られており言及されたセクターに該当するとPIMCOが考える発行体の例示です。特定の発行体への言及は、当該発行体の証券の売買や保有継続の推奨を目的としたものではありません。PIMCOの商品および戦略でに言及された発行体の証券を保有している場合がありますが、その場合においてかかる証券を保有し続けることを表明するものではありません。

ピムコジャパンリミテッドが提供する投資信託商品やサービスは、日本の居住者であり、かつ法律による制約のない方に対して提供するものであり、かかる商品やサービスが許可されていない国・地域の方に提供するものではありません。運用を行う資産の評価額は、組入有価証券等の価格、デリバティブ取引等の価値、金融市場の相場や金利等の変動、及び組入有価証券の発行体の財務状況や信用力等の影響を受けて変動します。また、外貨建資産に投資する場合は為替変動による影響も受けます。したがって投資元本や一定の運用成果が保証されているものではなく、損失をこうむることがあります。運用によって生じた損益は、全て投資家の皆様に帰属します。弊社が行う金融商品取引業に関してお客様にご負担頂く手数料等には、弊社に対する報酬及び有価証券等の売買手数料や保管費用等の諸費用がありますが、それらの報酬及び諸費用の種類ごと及び合計の金額・上限額・計算方法は、投資戦略や運用の状況、期間、残高等により異なるため表示することができません。本資料の一部、もしくは全部を書面による許可なくして転載、引用することを禁じます。PIMCOは、アリアンツ・アセット・マネジメント・オブ・アメリカ・エルエルシーの米国およびその他の国における商標です。 (注)PIMCOはパシフィック・インベストメント・マネジメント・カンパニー・エルエルシーを意味しその関係会社を含むグループ総称として用いられることがあります。@2023,PIMCO

CMR2023-05-3-2878665